Scroll

digitale Kanzlei

Mehr Kontrollen im Kampf gegen Steuerbetrug

Das Steuerumgehungsbekämpfungsgesetz bringt neben umfassenden Mitteilungs- und Anzeigepflichten für Geschäftsbeziehungen ins Ausland auch eine generelle Abschaffung des steuerlichen Bankgeheimnisses.

Als Konsequenz aus den "Panama Papers" hat die Bundesregierung das "Gesetz zur Bekämpfung der Steuerumgehung und zur Änderung weiterer steuerlicher Vorschriften" initiiert. Auch wenn das Gesetz um ein Sammelsurium von Änderungen in anderen Bereichen ergänzt wurde, bleibt der Kern des Gesetzes eine spürbare Ausweitung der Überwachung von Geldgeschäften. Primär sollen dadurch die Versuche inländischer Steuerzahler, Steuer im Inland über Briefkastenfirmen in Steueroasen zu vermeiden, deutlich erschwert werden.

Um dieses Ziel zu erreichen, werden erweiterte Mitwirkungspflichten der Steuerzahler, neue Anzeigepflichten der Banken und umfassendere Ermittlungsbefugnisse der Finanzverwaltung eingeführt. Es ist vor allem dieser letzte Punkt, der auch Folgen für Steuerzahler hat, die keine Geschäftsbeziehungen ins Ausland unterhalten. Lediglich eine anlasslose "Rasterfahndung" bei den Banken bleibt auch weiterhin ausgeschlossen.

Mit der Verabschiedung des Gesetzes hat der Bundesrat in einer Entschließung weitere Schritte zur Erhöhung der Transparenz bei finanziellen Auslandsbeziehungen und zur Bekämpfung der internationalen Steuerumgehung gefordert. Insbesondere eine gesetzliche Anzeigepflicht für Steuergestaltungen verlangen die Länder. Die am 25. Juni 2017 in Kraft getretenen Maßnahmen zur Bekämpfung der Steuerumgehung sind hier im Überblick:

Legitimationsprüfung: Bei der Legitimationsprüfung für neue Konten sollen die Banken ab 2018 auch das steuerliche Identifikationsmerkmal (Steueridentnummer) des Kontoinhabers und jedes anderen wirtschaftlich Berechtigten oder Verfügungsberechtigten aufzeichnen. Für Bestandskonten müssen die Daten bis Ende 2019 entsprechend ergänzt werden. Die Finanzbehörden können diese Daten dann im Kontenabrufverfahren erfragen. Verweigern die Kunden die Angabe der Steueridentnummer, dürfen die Banken die Daten elektronisch bei der Finanzverwaltung abfragen und müssen melden, wenn die Abfrage ergebnislos bleibt. Außerdem müssen die Banken die Geschäftsbeziehung zu ihren Kunden nun kontinuierlich überwachen und die im Rahmen der Legitimationsprüfung aufzuzeichnenden Daten in angemessenen Abständen aktualisieren. Eine Ausnahme gilt lediglich für Konsumentenkredite bis 12.000 Euro.

Bankgeheimnis: Das steuerliche Bankgeheimnis wurde ersatzlos aufgehoben. Banken haben jetzt bei der Mitwirkung zur Aufklärung des steuerlichen Sachverhalts gegenüber den Finanzbehörden dieselben Rechte und Pflichten wie andere auskunftspflichtige Personen. Die Finanzämter können daher ab sofort ohne die bislang geltenden Einschränkungen einzelne Auskunftsersuchen oder Sammelauskunftsersuchen genauso an inländische Banken richten wie sie es bisher schon bei anderen Personen dürfen. Anlasslose Ermittlungen bei Banken soll es aber auch künftig nicht geben. Dazu wurden die Voraussetzungen für ein Sammelauskunftsersuchen des Finanzamts klarer gefasst.

Kontenabrufverfahren: Das automatisierte Kontenabrufverfahren wurde erweitert, um ermitteln zu können, in welchen Fällen ein inländischer Steuerzahler Verfügungsberechtigter oder wirtschaftlich Berechtigter eines Kontos oder Depots einer natürlichen Person, Gesellschaft, Körperschaft, Personenvereinigung oder Vermögensmasse mit Sitz im Ausland ist. Daneben ist der Kontenabruf nun auch im Rahmen der Rückforderung von bundesgesetzlich geregelten Steuererstattungen und Steuervergütungen (z.B. Kindergeldzahlungen) zulässig. Nach der Auflösung eines Kontos müssen die Banken die Daten jetzt zehn Jahre für einen Kontenabruf speichern.

Anzeigepflicht I: Steuerzahler müssen jetzt ihre Geschäftsbeziehungen zu Drittstaat-Gesellschaften anzeigen - und zwar unabhängig davon, ob sie am Unternehmen formal beteiligt sind. Es spielt dabei keine Rolle, ob die Gesellschaft eigene wirtschaftliche Tätigkeiten entfaltet. Als Drittstaat-Gesellschaften gelten alle Gesellschaften mit Sitz oder Geschäftsleitung in Staaten oder Territorien außerhalb der EU oder der Europäischen Freihandelsassoziation. Unerheblich ist, ob und ggf. in welchem Umfang diese Gesellschaften nennenswerte wirtschaftliche Aktivitäten entfalten. Im Falle einer vorsätzlichen oder leichtfertigen Verletzung dieser Anzeigepflicht droht ein Bußgeld von bis zu 25.000 Euro. Außerdem hemmt die Pflichtverletzung den Anlauf der steuerlichen Festsetzungsfrist und damit die Verjährung. Die Anzeigepflicht gilt für erstmals nach dem 31. Dezember 2017 verwirklichte Geschäftsbeziehungen. Bereits bestehende Geschäftsbeziehungen werden anzeigepflichtig, wenn sie über 2017 hinaus weiterbestehen.

Anzeigepflicht II: Die bestehende Anzeigepflicht für den Erwerb von Beteiligungen an ausländischen Gesellschaften wurde vereinheitlicht und gilt nun für mittelbare als auch unmittelbare Beteiligungen gleichermaßen ab einer Beteiligungsquote von 10 %. Dafür ist die Meldung beim Finanzamt nicht mehr zwingend innerhalb der ersten fünf Monate des Folgejahres, sondern erst mit der Abgabe der Steuererklärung vorgeschrieben. Diese Anzeigepflicht gilt auch für Gesellschaften in der EU.

Mitteilungspflicht der Bank: Banken müssen den Finanzbehörden künftig von ihnen hergestellte oder vermittelte Geschäftsbeziehungen inländischer Steuerpflichtiger zu Drittstaat-Gesellschaften unter bestimmten Voraussetzungen mitteilen. Im Falle einer Verletzung dieser Mitwirkungspflicht haften die Finanzinstitute für dadurch verursachte Steuerausfälle. Zudem gilt auch hier ein Bußgeld von bis zu 25.000 Euro im Fall einer Pflichtverletzung. Den Kunden müssen die Banken allerdings über die Mitteilung ans Finanzamt und über deren Inhalt informieren.

Aufbewahrungspflicht: Alle Personen, die allein oder zusammen mit nahestehenden Personen unmittelbar oder mittelbar einen bestimmenden Einfluss auf die gesellschaftsrechtlichen, finanziellen oder geschäftlichen Angelegenheiten einer Drittstaat-Gesellschaft ausüben können, müssen Aufzeichnungen und Unterlagen über diese Geschäftsbeziehung sowie die damit verbundene Einnahmen und Ausgaben sechs Jahre aufbewahren. Außerdem ist bei den Betroffenen künftig auch ohne besondere Begründung eine Außenprüfung zulässig.

Steuerhinterziehung: Ein besonders schwerer Fall von Steuerhinterziehung mit zehnjähriger Verjährungsfrist liegt jetzt unter anderem dann vor, wenn der Steuerzahler eine Drittstaat-Gesellschaft zur Verschleierung steuerlich relevanter Tatsachen nutzt und auf diese Weise fortgesetzt Steuern hinterzieht oder nicht gerechtfertigte Steuervorteile erlangt. Eine strafbefreiende Selbstanzeige für solche Fälle ist ausgeschlossen.

Verjährung: Die Zahlungsverjährungsfrist bei Steuerhinterziehung wurde generell von fünf auf zehn Jahre verlängert.

digitale Kanzlei

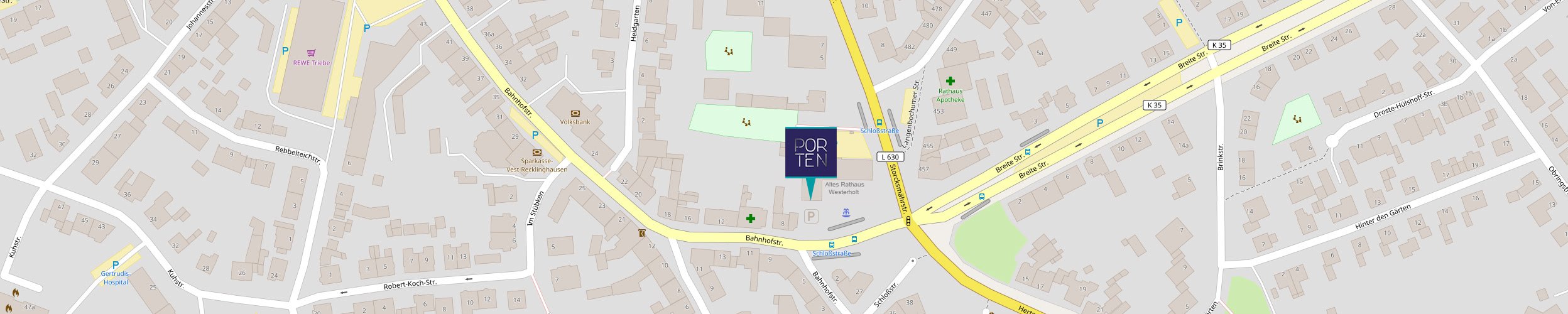

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften