Scroll

digitale Kanzlei

Sachbezugswert für Zuschüsse zu Mahlzeiten

Neben der Ausgabe von Essensmarken und der direkten Gestellung von Mahlzeiten gibt es auch die Möglichkeit, den Arbeitnehmern einen Zuschuss für die Mahlzeiten zu zahlen.

Zur Ausgabe von Essensmarken und der direkten Gestellung von Mahlzeiten durch den Arbeitgeber gibt es noch eine dritte Alternative, wie Arbeitgeber und Arbeitnehmer die Sachbezugswerte für Mahlzeiten in Anspruch nehmen können. Der Arbeitgeber kann dem Arbeitnehmer nämlich statt der Ausgabe von Essensmarken, Essensgutscheinen, Restaurantschecks etc. auch einen Zuschuss für den Kauf der jeweiligen Mahlzeit zahlen.

Welche Voraussetzungen für die steuerliche Anerkennung der Sachbezugswerte dabei erfüllt sein müssen, hat die Finanzverwaltung 2016 erstmals geregelt. Die entsprechende Verwaltungsanweisung hat das Bundesfinanzministerium nun überarbeitet und um weitere Konstellationen ergänzt. An den bisherigen Vorgaben hat sich dabei aber wenig geändert.

Konkret heißt das: Bestehen die Leistungen des Arbeitgebers in einem arbeitsvertraglich oder aufgrund einer anderen arbeitsrechtlichen Rechtsgrundlage vereinbarten Anspruch des Arbeitnehmers auf arbeitstägliche Zuschüsse zu Mahlzeiten, ist als Arbeitslohn nicht der Zuschuss, sondern die Mahlzeit des Arbeitnehmers mit dem jeweiligen amtlichen Sachbezugswert anzusetzen. Dazu müssen folgende Voraussetzungen erfüllt sein:

Der Arbeitnehmer muss den Zuschuss tatsächlich für den Erwerb einer Mahlzeit verwenden. Lebensmittel gelten nur dann als Mahlzeit, wenn sie zum unmittelbaren Verzehr geeignet oder zum Verbrauch während der Essenspausen bestimmt sind.

Für jede Mahlzeit kann der Arbeitnehmer lediglich einen Zuschuss arbeitstäglich (ohne Krankheitstage, Urlaubstage und - vorbehaltlich Nr. 4 - Arbeitstage, an denen der Arbeitnehmer eine Auswärtstätigkeit ausübt) beanspruchen.

Der Zuschuss darf den amtlichen Sachbezugswert der Mahlzeit um nicht mehr als 3,10 Euro übersteigen und nicht höher sein als der tatsächliche Preis der Mahlzeit.

Arbeitnehmer, die eine Auswärtstätigkeit ausüben, bei der die ersten drei Monate noch nicht abgelaufen sind, können den Zuschuss nicht beanspruchen, da sie sich ohnehin vom Arbeitgeber steuerfrei Auslagen für Verpflegungsmehraufwendungen in Höhe der gesetzlichen Pauschalen erstatten lassen können.

Der Arbeitgeber muss die Erfüllung dieser Voraussetzungen nachweisen. Dazu steht es ihm frei, entweder die vom Arbeitnehmer vorgelegten Einzelbelegnachweise manuell zu überprüfen oder entsprechende elektronische Verfahren zu verwenden, beispielsweise wenn ein Anbieter die Belege vollautomatisch digitalisiert, prüft und eine monatliche Abrechnung an den Arbeitgeber übermittelt, aus der sich dieselben Erkenntnisse wie aus Einzelbeleg-nachweisen gewinnen lassen.

Eine vertragliche Beziehung zwischen dem Arbeitgeber und dem Unternehmen (Gaststätte, Kantine etc.), das die bezuschusste Mahlzeit abgibt, ist nicht notwendig. Auch eine Pauschalierung der Lohnsteuer ist möglich. Allerdings muss der Arbeitgeber wie bei anderen lohnsteuerlichen Nachweispflichten die Belege oder die Abrechnung mit dem Lohnkonto aufbewahren. Außerdem gibt es nun Vorgaben der Finanzverwaltung für folgende Sonderfälle:

Home-Office: Arbeitstägliche Zuschüsse zu Mahlzeiten sind auch dann mit dem amtlichen Sachbezugswert anzusetzen, wenn sie an Arbeitnehmer geleistet werden, die ihre Tätigkeit im Home Office verrichten oder nicht mehr als sechs Stunden täglich arbeiten, auch wenn die betriebliche Arbeitszeitregelung keine entsprechenden Ruhepausen vorsieht.

Mahlzeitenbestandteile: Zuschüsse zu Mahlzeiten sind bei Erfüllung der übrigen Voraussetzungen auch dann mit dem Sachbezugswert anzusetzen, wenn der Arbeitnehmer einzelne Bestandteile seiner Mahlzeit bei ver-schiedenen Anbietern erwirbt.

Vorratskauf: Je Arbeitstag und je bezuschusster Mahlzeit (Frühstück, Mittag- oder Abendessen) kann nur ein Zuschuss mit dem Sachbezugswert angesetzt werden. Kauft der Arbeitnehmer am selben Tag weitere Mahlzeiten für die folgenden Tage auf Vorrat, sind die dafür gewährten Zuschüsse in voller Höhe steuerpflichtiger Arbeitslohn. Gleiches gilt für den Einzelkauf von Bestandteilen einer Mahlzeit auf Vorrat.

digitale Kanzlei

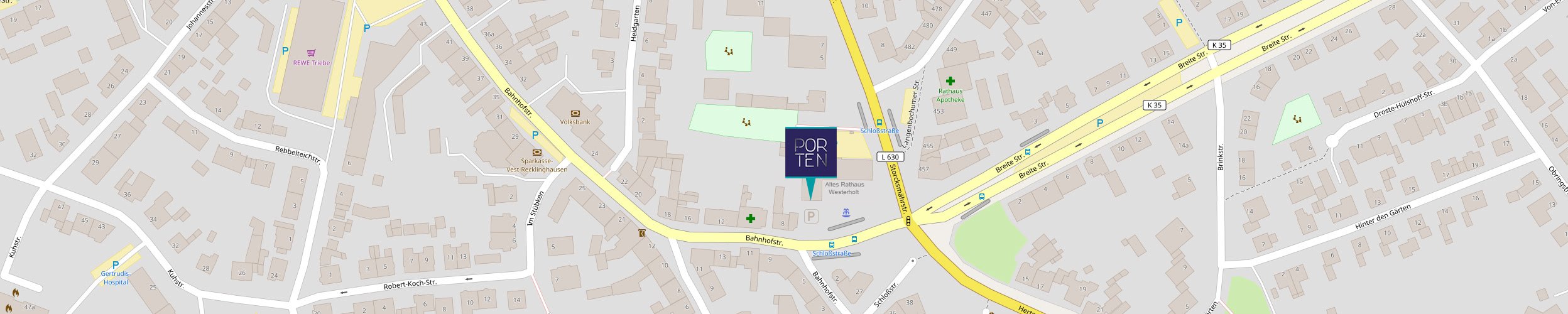

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften