Scroll

digitale Kanzlei

Details zur Reisekostenreform: Mahlzeiten

In vielen Fällen können vom Arbeitgeber gestellte Mahlzeiten während einer Auswärtstätigkeit künftig mit dem amtlichen Sachbezugswert angesetzt werden.

Stellt der Arbeitgeber dem Arbeitnehmer während einer Auswärtstätigkeit eine "übliche" Mahlzeit zur Verfügung, ist für diese Mahlzeit künftig der amtliche Sachbezugswert anzusetzen. Entsprechendes gilt für die im Rahmen einer beruflich veranlassten doppelten Haushaltsführung vom Arbeitgeber zur Verfügung gestellten "üblichen" Mahlzeiten. Weil es aber keine Regel ohne Ausnahme und Sonderregeln gibt, hat das Bundesfinanzministerium auch zur Mahlzeitengestellung weitere Details geregelt.

Übliche Mahlzeiten: Als "üblich" gilt eine Mahlzeit, deren Preis 60 Euro nicht übersteigt. Beim Preis sind dabei auch die zur Mahlzeit eingenommenen Getränke zu berücksichtigen.

Belohnungsessen: Mahlzeiten mit einem Preis von über 60 Euro dürfen nicht mit dem amtlichen Sachbezugswert bewertet werden, sondern sind grundsätzlich mit dem tatsächlichen Preis als Arbeitslohn anzusetzen. Bei einer solchen Mahlzeit wird typisierend unterstellt, dass es sich um ein "Belohnungsessen" handelt. Für die Prüfung der 60 Euro-Grenze kommt es auf den Preis der Mahlzeit (einschließlich Umsatzsteuer) an, den der Arbeitgeber bezahlt. Zuzahlungen des Arbeitnehmers sind bei der Prüfung der 60 Euro-Grenze nicht zu berücksichtigen. Ist der Preis der Mahlzeit in der Rechnung nicht beziffert, weil die Mahlzeit im Rahmen eines Gesamtpreises, beispielsweise als Teil einer Fortbildungsveranstaltung, berechnet wird, kommt es auf das Gesamtbild der Verhältnisse im Einzelfall an, ob es sich um eine "übliche" Beköstigung gehandelt hat oder ob ein höherer Wert der Mahlzeit als 60 Euro anzunehmen ist.

Arbeitsessen: Die Vorteile aus der Teilnahme an einer geschäftlich veranlassten Bewirtung gehören weiterhin nicht zum Arbeitslohn. Gleiches gilt für die im ganz überwiegenden eigenbetrieblichen Interesse des Arbeitgebers abgegebenen Mahlzeiten. Dazu gehören insbesondere die Teilnahme an einem Arbeitsessen bis zu einem Wert von 40 Euro sowie die im Rahmen einer üblichen Betriebsveranstaltung abgegebenen Mahlzeiten.

Zuzahlung des Arbeitnehmers: Zahlt der Arbeitnehmer ein Entgelt für die erhaltene Mahlzeit, mindert dieses Entgelt den steuerpflichtigen geldwerten Vorteil. Das gilt unabhängig davon, ob der Arbeitnehmer die Zuzahlung an den Arbeitgeber oder unmittelbar an den Dritten leistet, der die Mahlzeit auf Veranlassung des Arbeitgebers bereitstellt. Der Arbeitgeber kann das vereinbarte Entgelt auch im Rahmen der Lohnabrechnung unmittelbar vom Nettoentgelt des Arbeitnehmers abziehen. Übersteigt die Zuzahlung den Sachbezugswert, darf allerdings der den Sachbezugswert übersteigende Betrag nicht als Werbungskosten abgezogen werden. Es muss sich aber in jedem Fall um ein Entgelt des Arbeitnehmers handeln. Verauslagt der Arbeitnehmer nur die von einem Dritten in Rechnung gestellten Kosten für die Mahlzeit und erhält diese anschließend vom Arbeitgeber erstattet, liegt keine Zuzahlung des Arbeitnehmers vor.

Gestellung durch den Arbeitgeber: Die für eine unmittelbar vom Arbeitgeber abgegebene Mahlzeit anzuwendenden Grundsätze gelten genauso, wenn die Mahlzeit auf Veranlassung des Arbeitgebers von einem Dritten an den Arbeitnehmer abgegeben wird. Die Gestellung gilt als vom Arbeitgeber veranlasst, wenn er Tag und Ort bestimmt. Das ist insbesondere dann der Fall, wenn er die Verpflegungskosten im Hinblick auf die Auswärtstätigkeit des Arbeitnehmers arbeitsrechtlich erstattet und die Rechnung auf den Arbeitgeber ausgestellt ist oder es sich um eine Kleinbetragsrechnung (Rechnungsbetrag maximal 150 Euro) handelt, die im Original beim Arbeitgeber vorliegt.

Verpflegungsmehraufwand: Der Ansatz einer mit dem amtlichen Sachbezugswert bewerteten Mahlzeit als Arbeitslohn setzt voraus, dass es sich um eine übliche Mahlzeit handelt und der Arbeitnehmer keine Verpflegungspauschale beanspruchen kann. Das ist in der Regel der Fall, wenn er nicht mehr als acht Stunden außerhalb seiner Wohnung und seiner ersten Tätigkeitsstätte beruflich tätig ist oder die Dreimonatsfrist überschritten ist. Die Erfassung einer "üblichen" Mahlzeit unterbleibt also immer dann, wenn der Arbeitnehmer anlässlich einer beruflich veranlassten Auswärtstätigkeit eine Verpflegungspauschale beanspruchen könnte. Auf die Höhe der anzusetzenden Verpflegungspauschale kommt es dabei nicht an.

Kürzung der Pauschalen: Ein Arbeitnehmer kann die Pauschalen für den Verpflegungsmehraufwand auf Grund einer Auswärtstätigkeit nur dann in Anspruch nehmen, wenn er nicht durch den Arbeitgeber verpflegt wird. Wird dem Arbeitnehmer eine Mahlzeit zur Verfügung gestellt, wird daher der Werbungskostenabzug für Verpflegungsmehraufwendungen gekürzt, und zwar um 20 % für ein Frühstück und um jeweils 40 % für ein Mittag- und Abendessen der für die 24-stündige Abwesenheit geltenden höchsten Verpflegungspauschale. Das entspricht für Auswärtstätigkeiten im Inland einer Kürzung der Verpflegungspauschale um 4,80 Euro für ein Frühstück und jeweils 9,60 Euro für ein Mittag- und Abendessen. Zuzahlungen des Arbeitnehmers sind jeweils vom Kürzungsbetrag derjenigen Mahlzeit abzuziehen, für die der Arbeitnehmer das Entgelt zahlt. Eine Verrechnung von Überzahlungen des Arbeitnehmers mit Kürzungsbeträgen für andere Mahlzeiten ist nicht zulässig.

Weitere Kürzungsregeln: Die Kürzung ist auch dann vorzunehmen, wenn der Arbeitgeber den Sachbezugswert der Mahlzeit pauschal besteuert hat. Außerdem ist die Kürzung immer dann vorzunehmen, wenn dem Arbeitnehmer eine Mahlzeit vom Arbeitgeber zur Verfügung gestellt wird. Die Kürzung gilt daher auch für die Teilnahme des Arbeitnehmers an einer geschäftlich veranlassten Bewirtung oder an einem Arbeitsessen außerhalb der ersten Tätigkeitsstätte, wenn der Arbeitgeber oder auf dessen Veranlassung ein Dritter die Mahlzeit zur Verfügung stellt. Für die Kürzung kommt es nämlich nicht darauf an, ob Vorteile aus der Mahlzeitengestellung zum Arbeitslohn zählen. Nimmt der Arbeitnehmer hingegen am Arbeitsessen oder an der geschäftlich veranlassten Bewirtung eines Dritten teil, sind die Pauschalen nicht zu kürzen. Auch für Belohnungsessen, deren Preis 60 Euro übersteigt, erfolgt keine Kürzung, weil deren Wert individuell zu versteuern ist.

Gemischt veranlasste Reisen: Bei gemischt veranlassten Reisen sind sämtliche Kosten in einen beruflichen und einen privaten Anteil aufzuteilen. Das gilt auch für die Verpflegungsmehraufwendungen. Stellt der Arbeitgeber im Rahmen einer gemischt veranlassten Reise Mahlzeiten zur Verfügung, muss zunächst der beruflich veranlasste Anteil der Verpflegungspauschalen berechnet werden. Davon ist dann der reguläre Kürzungsbetrag abzuziehen. Beispiel: Der Arbeitgeber stellt Halbpension für eine zu 70 % beruflich veranlasste Reise. Vom beruflichen Anteil der Verpflegungspauschale (24,00 Euro ? 70 % = 16,80 Euro) sind 4,80 Euro für das Frühstück und 9,60 Euro für das Abendessen abzuziehen. Es bleibt eine Pauschale von 2,40 Euro.

Bescheinigungspflicht: Hat der Arbeitgeber dem Arbeitnehmer während seiner beruflichen Auswärtstätigkeit oder im Rahmen einer doppelten Haushaltsführung eine mit dem amtlichen Sachbezugswert zu bewertende Mahlzeit zur Verfügung gestellt oder stellen lassen, muss er im Lohnkonto und in der elektronischen Lohnsteuerbescheinigung den Großbuchstaben "M" ausweisen. Die Reisekostenabrechnungen genügen dabei zur Erläuterung der mit dem Großbuchstaben "M" bescheinigten Mahlzeitengestellungen. Diese Bescheinigungspflicht gilt unabhängig von der Anzahl der Mahlzeitengestellungen im Kalenderjahr. Es spielt auch keine Rolle, ob eine Besteuerung der Mahlzeiten ausgeschlossen ist oder die Mahlzeit pauschal oder individuell besteuert wurde. Mahlzeiten, die keinen Arbeitslohn darstellen oder deren Preis 60 Euro übersteigt, müssen nicht mit dem Großbuchstaben "M" bescheinigt werden. Sofern das Betriebsstättenfinanzamt für die vom Arbeitgeber steuerfrei erstatteten Reisekostenvergütungen eine andere Aufzeichnung als im Lohnkonto zugelassen hat, ist bis spätestens 2015 eine Bescheinigung des Großbuchstabens "M" nicht zwingend erforderlich.

Pauschalbesteuerung: Für die vom Arbeitgeber während einer Auswärtstätigkeit unentgeltlich oder verbilligt zur Verfügung gestellten Mahlzeiten besteht nun ebenfalls die Möglichkeit der pauschalen Besteuerung mit 25 %. Die Pauschalbesteuerung kommt in Betracht, wenn der Arbeitnehmer ohne Übernachtung nicht mehr als acht Stunden auswärts tätig ist, der Arbeitgeber die Abwesenheitszeit nicht überwacht oder nicht kennt oder die Dreimonatsfrist abgelaufen ist. Voraussetzung ist, dass es sich um übliche Mahlzeiten handelt, die mit dem Sachbezugswert anzusetzen sind. Belohnungsessen mit einem Preis von mehr als 60 Euro sind somit nicht pauschal besteuerbar.

digitale Kanzlei

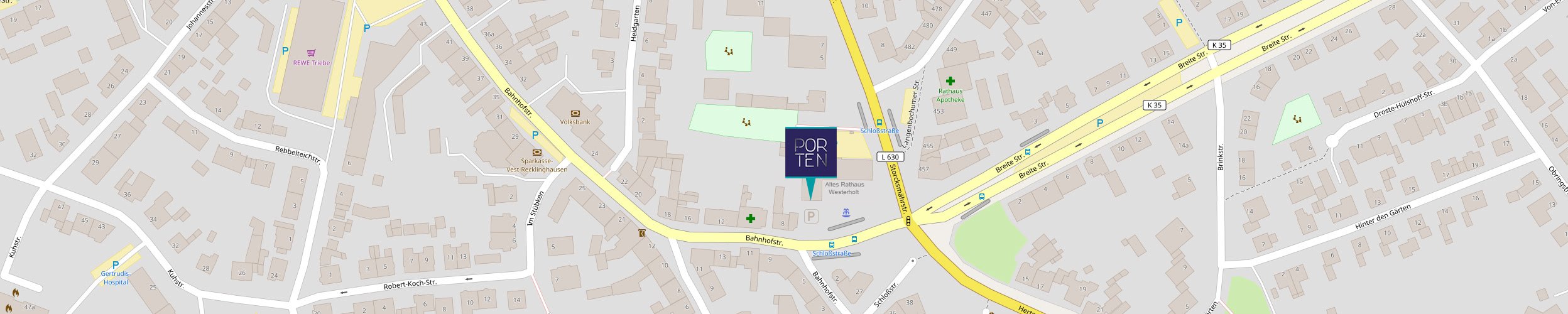

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften