Scroll

digitale Kanzlei

Nachweisfrist für Einbringungen läuft ab

Für einige Einbringungen läuft Ende Mai die Frist ab für den Nachweis, wem die übertragenen Anteile zuzurechnen sind.

Eine Einbringung liegt vor, wenn im Tausch für Anteile an einer Kapitalgesellschaft Betriebsvermögen (Betrieb, Teilbetrieb oder Mitunternehmerschaft) auf diese Kapitalgesellschaft übertragen wird. Während der Verkauf von Betriebsvermögen unbeschränkt steuerpflichtig ist und zur Aufdeckung stiller Reserven führt, ist der Verkauf von Anteilen an Kapitalgesellschaften steuerbegünstigt. Daher wäre eine Steuerumgehung denkbar, indem man das Betriebsvermögen zuerst auf eine Kapitalgesellschaft überträgt (Einbringung) und dann die Anteile daran verkauft.

Um diese Umgehungsgestaltung zu verhindern, gab es bis Ende 2006 das System der einbringungsgeborenen Anteile. Solche einbringungsgeborenen Anteile konnten für sieben Jahre nicht steuerbegünstigt übertragen werden, sondern führten immer zur vollen Steuerpflicht bei einem Verkauf innerhalb dieser Frist. Weil dieses Verfahren aber eine ganze Reihe systematischer Mängel aufweist, hat es der Gesetzgeber inzwischen aufgegeben.

Mit dem "Gesetz über steuerliche Begleitmaßnahmen zur Einführung der Europäischen Gesellschaft und zur Änderung weiterer steuerrechtlicher Vorschriften" (SEStEG) wurde das Umwandlungssteuergesetz grundlegend überarbeitet. Auch für Einbringungen gilt damit seit dem 1. Januar 2007 eine neue Verfahrensweise: Verkäufe der Anteile bleiben weiter steuerschädlich, wenn die Anteile innerhalb von sieben Jahren nach der Einbringung verkauft werden und die Einbringung zu Buchwerten oder jedenfalls unter dem Marktwert erfolgt ist. Die Versteuerung erfolgt aber rückwirkend auf den Zeitpunkt der Einbringung (bestandskräftige Steuerbescheide werden rückwirkend angepasst), und der zu versteuernde Gewinn wird für jedes seit der Einbringung bereits abgelaufene Jahr um 1/7 reduziert.

Um diese rückwirkende Besteuerung zu vermeiden, muss der Einbringende nun jährlich bis zum 31. Mai nachweisen, dass ihm die Anteile noch gehören. Der Nachweis kann zum Beispiel durch einen Handelsregisterauszug oder eine Bescheinigung der übernehmenden Kapitalgesellschaft erfolgen. Unterbleibt der Nachweis, dann gelten die Anteile als veräußert, mit der Folge, dass das Finanzamt den Einbringungsgewinn automatisch versteuert. Wer die Frist versäumt, wird deshalb vom Finanzamt aufgefordert, Angaben über den gemeinen Wert (Marktwert) des eingebrachten Betriebsvermögens oder der eingebrachten Anteile und über die Einbringungskosten zu machen. Macht der Eigentümer keine verwertbaren Angaben zu den Vorgängen, dann schätzt das Finanzamt die Besteuerungsgrundlagen.

Diese Nachweisfrist kann nicht verlängert werden. Zwar gilt: Erbringt der Einbringende den Nachweis erst nach Ablauf der Frist, können die Angaben noch berücksichtigt werden, wenn eine Änderung der betroffenen Bescheide verfahrensrechtlich möglich ist. Dies bedeutet, dass im Falle eines Rechtsbehelfsverfahrens der Nachweis längstens noch bis zum Abschluss des Klageverfahrens erbracht werden kann. Doch man sollte es nicht unbedingt auf ein Einspruchsverfahren anlegen.

Am 31. Mai 2008 läuft die Nachweisfrist für alle Einbringungen ab, die zwischen dem 1. Januar und dem 31. Mai 2007 erfolgt sind. Für Einbringungen nach dem 31. Mai 2007 müssen Sie den Nachweis erstmals spätestens zum 31. Mai 2009 erbringen, weil am 31. Mai 2008 noch kein volles Jahr seit dem Zeitpunkt der Einbringung vergangen ist - und erst dann ist der erste Nachweis fällig.

digitale Kanzlei

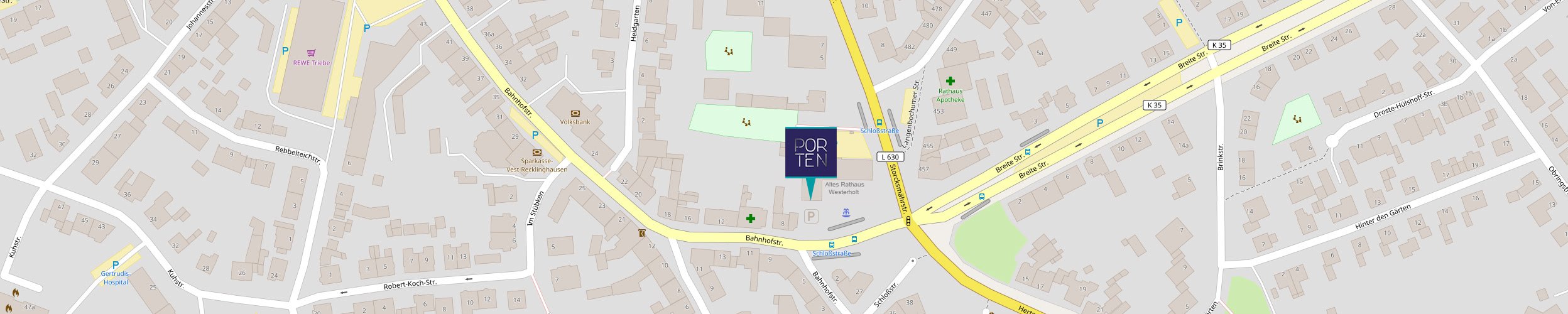

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften