Scroll

digitale Kanzlei

Änderungen für Unternehmer und Arbeitnehmer

Die Liste der Steueränderungen zum Jahreswechsel fällt diesmal überschaubar aus. Interessant für Unternehmer sind vor allem die Änderungen beim Investitionsabzugsbetrag.

Obwohl Bundestag und Bundesrat im Jahr 2015 mehr Steueränderungsgesetze verabschiedet haben als in manch anderem Jahr zuvor, ist die Liste der Gesetzesänderungen, die zum Jahreswechsel in Kraft getreten sind, überschaubar. Viele der im zurückliegenden Jahr beschlossenen Änderungen sind nämlich schon für 2015 oder sogar rückwirkend in Kraft getreten. Auch vom üblichen Prinzip, ein großes Paket an Steueränderungen nur wenige Tage vor dem Jahreswechsel zu verabschieden, weicht die Politik diemal ab.

Die Liste der für Unternehmer und Arbeitnehmer relevanten Steueränderungen beschränkt sich damit auf wenige Punkte, von denen vor allem die Änderungen beim Investitionsabzugsbetrag interessant sind. Auf die folgenden wesentlichen Änderungen müssen sich Unternehmer und Arbeitnehmer im neuen Jahr einstellen:

Investitionsabzugsbetrag: Mit dem Investitionsabzugsbetrag können kleinere Unternehmen das Abschreibungsvolumen für eine Investition vorziehen. Bisher war dafür bei der Beantragung die Angabe der Funktion des Wirtschaftsguts notwendig, das angeschafft oder hergestellt werden sollte. In der Praxis hat das oft zu Problemen geführt, wenn dem Finanzamt die Angabe zu ungenau war oder das später angeschaffte Wirtschaftsgut nach Ansicht des Finanzamts nicht zu der Funktionsangabe passte. Diese Vorgabe fällt für nach dem 31. Dezember 2015 endende Wirtschaftsjahre ersatzlos weg. Abzugsbeträge können dann bis zu einem Höchstbetrag von 200.000 Euro ohne weitere Angaben in Anspruch genommen werden. Im Gegenzug müssen der Abzugsbetrag sowie die sonstigen Meldungen nach einem standardisierten Verfahren elektronisch übermittelt werden.

SEPA-Umstellung: Zum 1. Februar 2016 fällt die gesetzliche Grundlage weg, die es den Banken bisher erlaubt hat, von Verbrauchern weiterhin Überweisungen anzunehmen, die nur Kontonummer und Bankleitzahl enthielten. Die von den Banken durchgeführte automatische Konvertierung in IBAN und BIC ist dann nicht mehr zulässig, und Zahlungsaufträge auf Papier, die statt der IBAN die alten Daten enthalten, werden von den Banken kostenpflichtig an die Kunden zurückgeschickt. Einzelhändler und andere Unternehmen, die Leistungen an Verbraucher erbringen, sollten daher in ihren Rechnungen besonders auf die Verwendung der IBAN für Zahlungen hinweisen, um eine zügige Zahlung zu gewährleisten und Ärger mit Kunden zu vermeiden, die sich noch nicht an das SEPA-System gewöhnt haben.

Lohnsteuerfreibeträge: Nachdem die Finanzverwaltung die notwendigen Vorarbeiten abgeschlossen hat, können Arbeitnehmer seit Oktober 2015 Lohnsteuerfreibeträge mit Wirkung ab 2016 gleich für zwei Jahre beantragen. Nach Ablauf der zweijährigen Gültigkeitsdauer ist - wenn sich die Verhältnisse nicht wesentlich geändert haben - ein vereinfachter Antrag auf Lohnsteuer-Ermäßigung möglich, mit dem der Freibetrag erneut für zwei Jahre beantragt werden kann. Übrigens soll auch das Faktorverfahren künftig jeweils für zwei Jahre gelten können, aber dafür gibt es noch keinen Starttermin, weil die Finanzverwaltung dafür erst die notwendige Infrastruktur schaffen muss.

Elektrofahrzeuge: Zur Privatnutzung von betrieblichen Elektro-oder Hybridfahrzeugen gibt es ab 2016 eine Klarstellung. Bei Anwendung der Fahrtenbuchmethode ist zur Ermittlung des Entnahmewerts für die Privatnutzung die anteilige AfA um die pauschale Minderung für das Batteriesystem zu reduzieren, sofern das Batteriesystem nicht gemietet wurde.

Photovoltaikanlagen: Für Bauleistungen an einen Unternehmer muss der Leistungsempfänger vom Rechnungsbetrag 15 % einbehalten und an das Finanzamt abführen, wenn der Auftragnehmer keine Freistellungsbescheinigung vorlegt. Diese Bauabzugsteuer hat der Fiskus ab 2015 auf die Installation von Photovoltaikanlagen erweitert, dabei aber eine Übergangsfrist bis zum 31. Dezember 2015 gewährt. Ab 2016 müssen Kunden zwingend eine Freistellungsbescheinigung anfordern oder die Bauabzugsteuer einbehalten, um Haftungsrisiken zu vermeiden.

Entlastungsangebote: Neben Betreuungsleistungen sind ab dem 1. Januar 2016 auch niedrigschwellige Entlastungsleistungen für hilfsbedürftige Personen umsatzsteuerfrei. Dazu gehören beispielsweise die Begleitung bei Einkäufen, Spaziergängen und Ausflügen oder Unterstützung zur Struktur des Tagesablaufs.

Inlandsbegriff: Der ertragsteuerliche Inlandsbegriff wird ab 2016 ausgeweitet auf sämtliche aus dem UN-Seerechtsübereinkommen ableitbare Besteuerungsrechte. Damit werden neben der Off-Shore-Energieerzeugung nun auch die gewerbliche Fischzucht, die Ausbeutung von Bodenschätzen und andere gewerbliche Aktivitäten im Deutschland zustehenden Bereich der Hochsee von der unbeschränkten Steuerpflicht erfasst.

Meldepflichten: In verschiedenen Statistikgesetzen wird zum 1. Januar 2016 die Jahresumsatzgrenze, ab der eine Meldepflicht besteht, für Existenzgründer von 500.000 Euro auf 800.000 Euro angehoben. Im Umweltstatistikgesetz wird eine solche Umsatzgrenze für Existenzgründer jetzt eingeführt. Auch die Schwellenwerte für Meldungen zur Intrahandelsstatistik werden beim Wareneingang von 500.000 Euro auf 800.000 Euro angehoben.

digitale Kanzlei

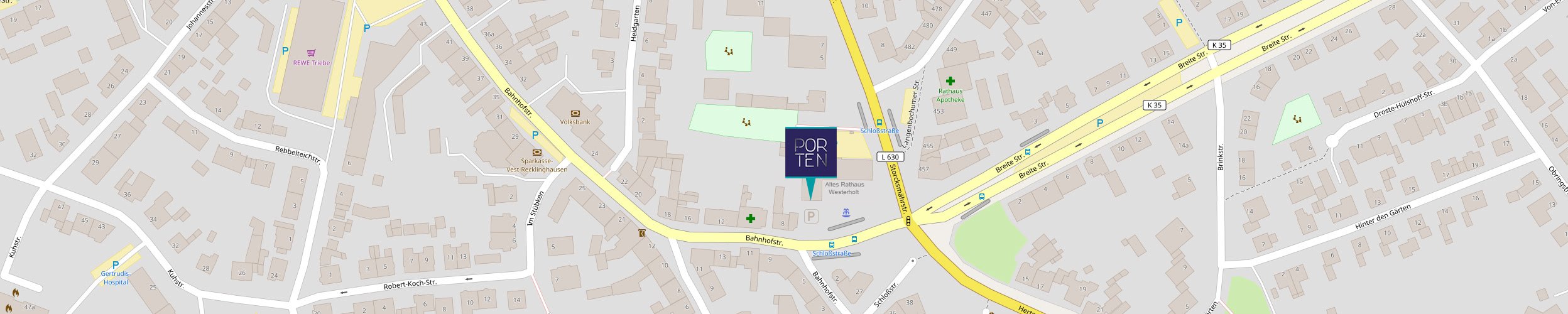

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften