Scroll

digitale Kanzlei

Vorsteuerabzug aus nicht abziehbaren Betriebsausgaben

Der Bundesfinanzhof hat den vollen Vorsteuerabzug aus Bewirtungskosten wieder möglich gemacht, während noch nicht klar ist, wie die Rechtslage bei weiteren nicht abziehbaren Betriebsausgaben aussieht.

Der Bundesfinanzhof hatte am 10. Februar 2005 entschieden, dass ein Vorsteuerabzug aus nicht abzugsfähigen geschäftlichen Bewirtungskosten in vollem Umfang möglich ist. Das Gericht begründete dies damit, dass die entsprechende EU-Richtlinie keine entsprechende Einschränkung des Vorsteuerabzugs vorsieht. Grundsätzlich kann sich der Steuerpflichtige auf die ihm günstigen Vorschriften des Gemeinschaftsrechts berufen.

Das Bundesfinanzministerium hat nun auch per Erlass die gesetzliche Regelung zum Ausschluss des Vorsteuerabzugs für nicht abziehbare Bewirtungskosten ausgesetzt. Damit brauchen Sie sich bei der Umsatzsteuervoranmeldung bzw. Umsatzsteuererklärung nicht mehr ausdrücklich auf das Urteil berufen, wenn Sie den vollen Vorsteuerabzug aus Bewirtungskosten geltend machen. Eine Gesetzesänderung wird wohl spätestens im nächsten Jahr folgen.

Angesichts dieses Urteils stellt sich jedoch die Frage, ob diese Grundsätze auch auf die weiteren Fälle eines Vorsteuerausschlusses bei nicht abzugsfähigen Betriebsausgaben (betriebliche Geschenke, Gästehäuser, Jagd, Fischerei, Yachten, unangemessen hohe Aufwendungen) erstreckt werden können. Dafür spricht, dass diese Einschränkungen des Vorsteuerabzugs bei Einführung des Mehrwertsteuersystems nicht bestanden. Dagegen spricht, dass diese Aufwendungen damals als Eigenverbrauch besteuert worden sind.

Die Eigenverbrauchsbesteuerung wirkt sich faktisch wie eine Einschränkung des Vorsteuerabzugs aus. Doch darüber hätte die Regierung der EU-Kommission eine Mitteilung machen müssen, was nicht geschehen ist. Das begründet ernsthafte Zweifel daran, ob das Vorsteuerabzugsverbot für unternehmerisch veranlasste Aufwendungen aufrechterhalten werden kann. Geklärt ist dies bisher nur für die zum 1. April 1999 eingeführten Vorsteuerabzugsverbote für Reise-, Umzugs- und Kraftfahrzeugkosten.

digitale Kanzlei

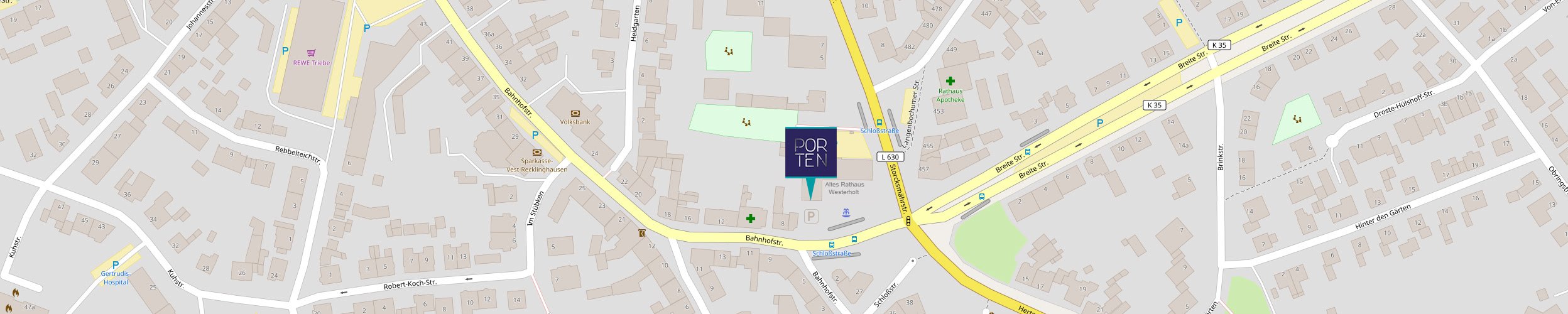

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften